发表自话题:征信怎么看负债金额

征信报告上面会体现出客户在金融机构打交道过程中的基本信息情况,具体如下

1、在你的信贷交易需要表面的信息明细

交易信息明细分为两个部分,贷款和信用卡。所谓的交易明细就是从你的第一笔贷款或者第一张信用卡所记录的资金流水,结清情况等等。

2、信贷查询记录

查询记录是指个人近两年内在金融机构所有的审贷情况的汇总。

显示的内容包括:

①担保资格的审查情况、

②信用卡审批情况、

③贷后管理和保前审查的审批情况、

④贷款的审批情况。

除了上面的贷后管理,信贷机构一般会综合上面的4个维度综合评价。最后决定的贷款的额度!

3、征信报告解读书

征信报告解读书也就是人们常见的征信报告,下面将带大家深入解读征信报告的各项指标!

怎么看懂征信报告?

第一栏:基础信息栏

基本上包括个人,配偶,居住等等基础信息,这些信息仅为银行参考,判断对方的经济情况,个人资产,还有还款能力!

第二栏:借贷信息概要

这个板块比较简单,也比较重要,其展示的基本是个人的贷款情况,逾期(透支)信息汇总,授信及负债信息概要。银行通过审核你的借贷情况,给你批款或者出额度。

例如贷款总额200万,余额100万,那么在小贷这边还有100万的负债,同理,如果是信用卡,那么你的张数和总额度,使用额度等等信息都可以一目了然!

第三栏、信贷交易信息明细

这个板块分贷款和信用卡信息的明细情况,能看到你分别在哪些金融公司有贷款,什么时候贷的,额度多少,余额还剩多少,有没有逾期等等情况。这是开始分析征信报告是否良好的其中的信息概要之一。

这一栏主要记录的个人贷款还有信用卡使用明细,分别看到您在什么金融公司有贷款,贷款时间,金额,余额这些信息都可以一一了解清楚!同时还能看到逾期记录。

报告上至少会显示两年内的记录,近期的会用“N,1,2,3...”这些符号来表示

“N”即是no,表示还款正常;

“1”表示逾期时间在30天内,也就是一个月内;

“2”表示逾期时间在60天内,也就是两个月内;

以此类推......

一旦征信报告有6或者7 ,这种数字,征信一般都会花掉。花掉的征信报告很难再去贷款,或者相关的事业单位也会拒绝门外。

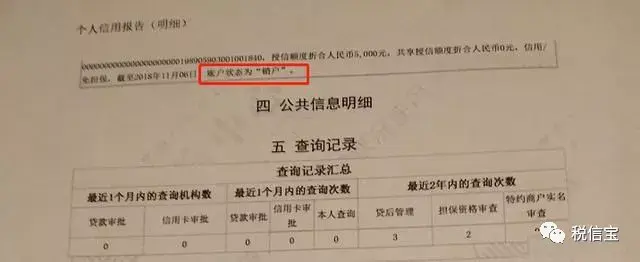

第四栏、公告信息明细

这个栏目一般记录公司缴存的公积金单位,缴存基数,还有担保信息的金额,时间等等。如果客户销户了,也有销户信息!

第五栏、查询记录

这里又分机构查询还有个人查询,审核员会比较注重机构查询,因为这样可以看出最近是否有贷款,资金是否急需。

机构的查询一般会审核上文说到信贷记录查询的4个指标:信用卡审批,担保资格审查,贷款审批还有保前审查。

查征信也需要技巧!

银行一般会要求,一个月不能有3,3个月不能有6,一年内不能超过12-15次。当然不同银行有自己的一个规则。

注意:很多人就是因为查询记录太多,虽然没有逾期,但是银行也不予审批通过!

第六栏、负债会严重影响贷款审批

征信报告中,如果不存在逾期,也不存在多次查询记录,那么影响贷款的最大可能就是负债情况。

般情况下,负债率不能超过50%,超过这边比例会自认为高危客户,负资产相对较弱,还款能力弱!

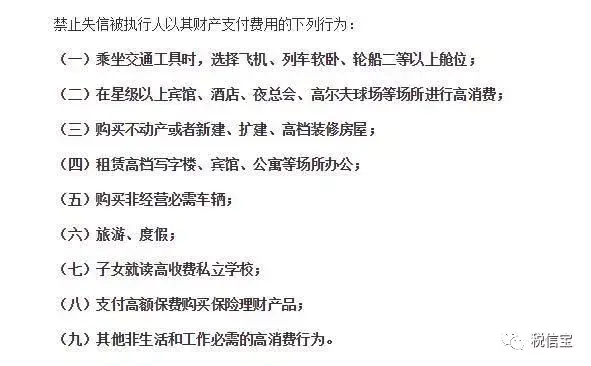

在互联网发达的时代,个人信息传达的速度可以用秒达来说,征信的重要性不用再多说,他会影响个人房贷,车贷,工作,甚至子女的升学问题。如果不重视,那么将会影响生活的方方面面。

征信报告50%的人只会看一半,别不信,教你如何看懂自己的征信报告

2021-04-18

2021-04-18

2021-02-27

2021-02-26

2021-02-25

2021-02-24

酒驾案一直在征信报告中,几年消除掉,我是2017年10月份醉驾,拘留一个月?

2021-02-22

南方都市报:32万条个人信息、千份征信报告被泄露!深圳警方刑拘15人

2021-02-22

2021-02-17

2021-02-17